ファクター投資入門

タイトルの通り、ファクター投資について扱った投資本である「ファクター投資入門」を再読しました。

各ファクターに関する内容も興味深く、バフェットの銘柄選定もファクターにより説明可能であるという話などもあり、改めて個人的になかなか面白い本でした。

自身のメモも兼ねて内容・感想等を残しておこうと思います。

リンク

ファクターとは?

まず、そもそもファクターとは何かという話ですが、「収益の源泉となるプレミアムを持つリスク因子のこと」です。具体的には「バリュー」とか「モメンタム」などです。

それらに着目して投資するのがファクター投資です。

研究者や投資家により、様々なファクターが日々生み出されています。その数は、執筆された時点でも600を超え「ファクター動物園」と呼ばれる有り様です。

しかし、特定の期間のみでしか機能しないファクターや、過去に有益であっても現在は機能しないファクターに意味はありません。また、有効だと考えられるファクターも多くが特定のファクターの別の一面を見たものに過ぎなかったりもします。

有効なファクターは何か?

では、一体有効なファクターは何なのでしょうか。

本書では、それら多数のファクターついて検証した結果、実際に有効と考えられるファクターとして「市場ベータ」「サイズ」「バリュー」「モメンタム」「収益性」「クオリティ」「ターム」「キャリー」の8つのみが挙げられています。

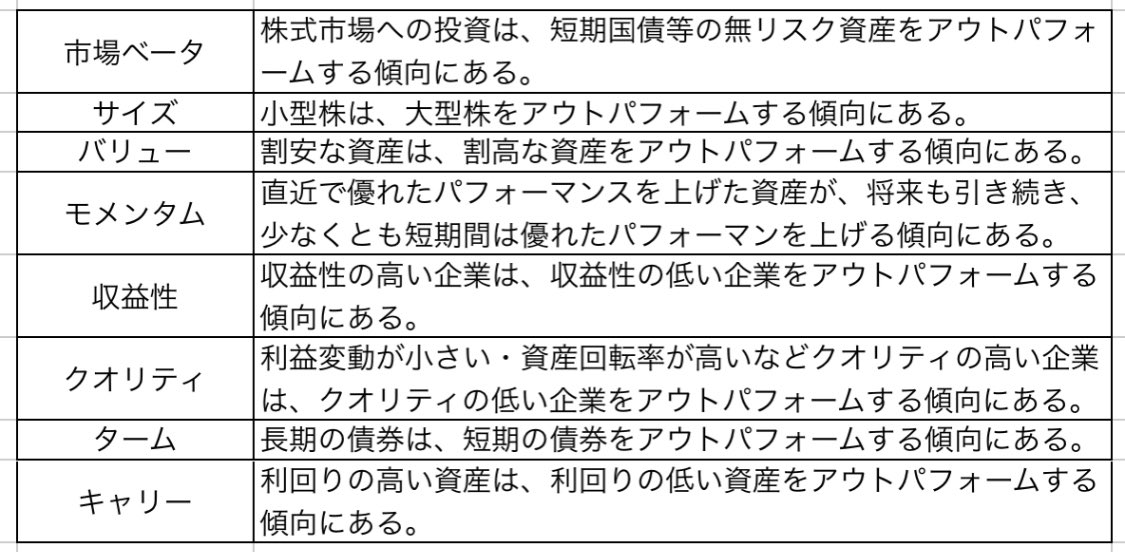

※各ファクターの詳細は以下通り。

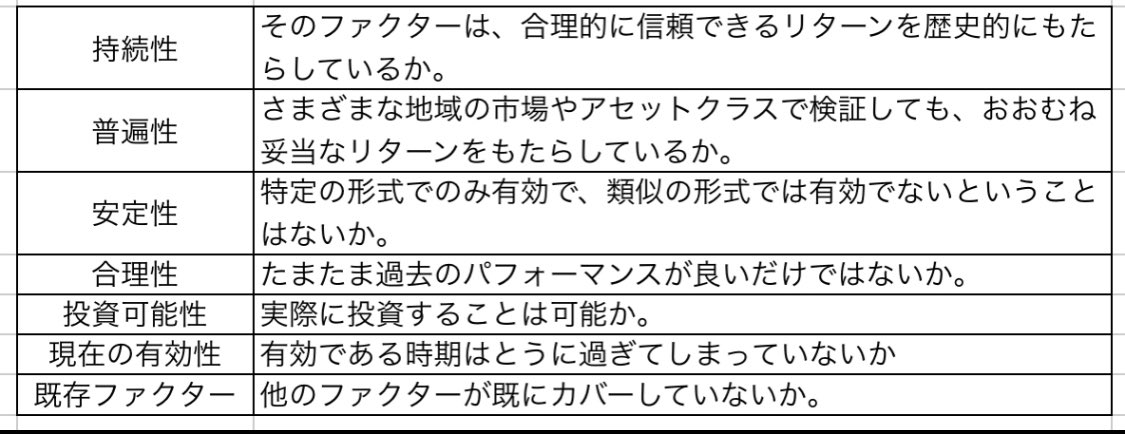

検証は以下の7つの観点で行われ、先程の8つのファクターについては全てクリアしていることが書かれています。

※逆に言うと、この8つ以外の600以上のファクターはどれかの項目がクリア出来ていない。具体的なものだと「配当」や「低ボラリティ」など。

各ファクターのプレミアムは?

そして、各ファクターのプレミアムや、各ファクターが短期国債をアウトパフォームする確率は以下の通りです。

モメンタム(9.6%)・市場ベータ(8.3%)・バリュー(4.8%)の順でプレミアムが大きいことが分かります。

※「ファクター投資入門」より引用

※表は主に株式に関するファクターとなる6ファクター。タームは主に債券、キャリーは主に為替のため省略。

※プレミアムは、ロング・ショートのポートフォリオで得られる年間プレミアム(例えば、バリューであれば、割安な資産をロングし、割高な資産をショートした場合に得られる年間プレミアム)

プレミアムは広く知られると減少するのか?

ファクターの有効性が、公表により大きく失われないかも重要となるため、本書でも1つの章として取り上げられています。

結論としては、いくつかの研究から「有効性は消えないが、広く知られるとファクターがもたらす収益は1/3ほど低減する」であろうと述べられています。

各ファクターについて、将来もプレミアムはあり続けると考えられるものの、過去データと同等にはならない可能性がある点には注意が必要ですね。

ファクターも分散させるべき

また、特定のファクターが常に有効であるとは限らないため、アセットクラスだけでなく、利用するファクターも分散させたポートフォリオを組むべきだと書かれています。

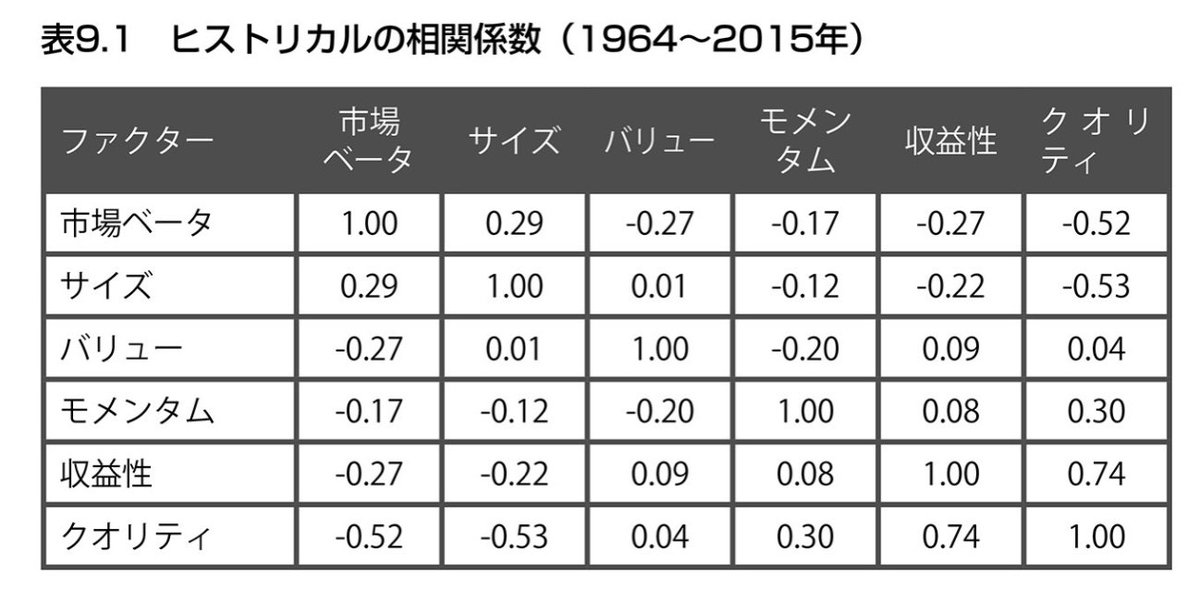

各ファクターの相関係数は以下の通り。

※「ファクター投資入門」より引用

各ファクターに分散させるポートフォリオ案(以下3つ)が示され、パフォーマンスについても紹介されています。

- P1:市場ベータ・サイズ・バリュー・モメンタムに25%づつ

- P2:市場ベータ・サイズ・バリュー・モメンタム・収益性に20%づつ

- P3:市場ベータ・サイズ・バリュー・モメンタム・クオリティに20%づつ

※「ファクター投資入門」より引用

各ファクターに分散させることでリスクが低くなり、シャープレシオが上昇、市場へのアンダーパフォームする確率も大幅に下がっていることが読み取れ、素晴らしい成績を挙げていることが分かります(P1、P2、P3)。

実際にファクター投資を実行する場合は、この様な分散も取り入れたいですね。

その他

以上が、この本の主要な部分についてですが、冒頭に少し書いたバフェットの銘柄選定についてなど、他にもメモしたい点があり、以下3点について追記しておきたいと思います。

- トラッキングエラーリグレット

- バフェットの銘柄選定

- 「配当」というファクター

トラッキングエラーリグレット

一般的なベンチマーク(S&P500等)をアウトパフォームしようと戦略をたてて投資したのに、結果として長期にアンダーパフォームした場合に、落胆してその投資戦略を諦めてしまうのがトラッキングエラーリグレットです。

各ファクターが市場に対しアンダーパフォームする確率は、先ほど示した以下表の通り結構あり、それを理解して投資しないと「トラッキングエラーリグレット」に陥ります(そもそもアンダーパフォームする可能性がないと、そのファクターに投資することに伴うリスクはなくなり、プレミアムは消滅してしまうので仕方がないとも言えます)。

ファクター投資を実践する場合は、アンダーパフォームする可能性についても十分に理解して実践するべきです。そうでないと「トラッキングエラーリグレット」に陥ってしまいます。

そういった意味で、本書で示されている通り、以下P1・P2・P3の様なファクターの分散は重要なポイントになります。

- P1:市場ベータ・サイズ・バリュー・モメンタムに25%づつ

- P2:市場ベータ・サイズ・バリュー・モメンタム・収益性に20%づつ

- P3:市場ベータ・サイズ・バリュー・モメンタム・クオリティに20%づつ

※「ファクター投資入門」より引用

バフェットの銘柄選定

本書では「バフェットの銘柄選定もファクターへの投資こそが成功の要因であり、銘柄選定の能力ではない」と説明しています。

以下、バフェットの銘柄選定について本書からいくつか抜粋です。

バフェットは安全で、安く、クオリティが高い大企業を買っていることを発見した。この研究で興味深い点は、これらの特徴を有する銘柄が概して優れたパフォーマンスを上げる傾向にあり、バフェットが買った銘柄に限ったことではないということである。言い換えれば、バフェットの戦略においては、ファクターに対するイクスポージャーこそが成功の要因であり、銘柄選択の能力ゆえではないということだ。

引用している論文は以下で無料で見れる様なので、参考に貼っておきます。

・Buffett’s Alpha docs.lhpedersen.com/BuffettsAlpha.

市場ベータ、サイズ、バリュー、モメンタム、ベータによる逆張り、クオリティ、レバレッジといったすべてのファクターを通じて、バフェットのパフォーマンスのほとんどが説明でき、また彼のアルファは統計的にも有意であることを発見している

こちらも引用元の論文が閲覧可能みたいなので、参考に貼っておきます。 ・Betting Against Beta pages.stern.nyu.edu/~lpederse/pape

われわれは(バフェットが)PER[株価収益率]やキャッシュフローといったほかのバリュー指標を用いていると確信している。いずれにせよ、重要な点はその定義にかかわらず、バフェットは何らかのファクターを利用し続けているということである

「配当」というファクターは有効なのか?

最後は「配当」というファクターについてです(高配当・連続増配など)。

結論を書くと、日本でも人気のあるファクターですが、本書では「配当は有効なファクターたり得ない」と結論付けています。

高配当戦略のリターンは、バリューファクターで十分説明が可能で、増配戦略のリターンについても収益性・クオリティファクターで説明が可能とのことです。

様々なバリュー戦略のプレミアムの比較についても本の中で出てきます。各プレミアムは以下の通り(1952年〜2015年)

- 配当利回り:2.4%

- PBR:4.1%

- PCFR:4.7%

- PER:6.3%

残念ながら配当利回りのプレミアムが最も小さく、統計上も有意とは言えない。つまりバリュー戦略を取るにしても、他の戦略の方が良いという結論になります。

以上「配当は有効なファクターたり得ない」という結論なんですが、1つだけ本の中で気になった点があります。

キャリーファクターの章で株式についても触れられていて、株式のキャリートレードは配当利回りの高低で定義され、そちらで紹介されている論文では、そのプレミアムが9.1%あると紹介されています。

これは、高配当戦略の有効性を示すデータな気もしたのですが、どうなのか分かりませんでした(ただ、対象データの期間が他と比べかなり短い)。

※「ファクター投資入門」より引用

とは言え、全体の感想も含め書くと、本書でも述べられていますが、結局のところ「市場ベータ」「サイズ」「バリュー」「モメンタム」の4ファクターモデル等が主要なモデルとされ、分散されたポートフォリオのリターンの差異を95%説明できている中で、配当など他のファクターが入り込む余地はほぼないという事なんだろうなと思いました(qファクターモデルなどROI・ROEなど他のファクターで説明可能という話もあるにはある様ですが)。

そして、「広く知られるとファクターがもたらす収益は1/3ほど低減する」というのが出てきましたが、AIや高速取引などが更に進化していく中で、1/3どころではなく収益が低減してしまうのではないかと単純に思ってしまいますが、実際どうなるんでしょうか…(と言いつつ、私はファクター投資とかスマート・ベータとかが好きで今後も実践していく予定です)。

以上「ファクター投資入門」を読んで、個人的なメモ&感想でした。

実際に市場をアウトパフォーム出来るかわかりませんが、個人的には非常に面白い本だったので興味ある方は読んでみてください。

リンク

「ファクター投資入門」を再読しました。https://t.co/EMRVH6ZAVF

各ファクターに関する内容も興味深く、バフェットの銘柄選定もファクターにより説明可能であるという話などもあり、個人的になかなか面白い本でした。

自身のメモも兼ねて内容・感想等ツイートしていこうと思います。

1/n pic.twitter.com/tyUKlgA6eD

— ハル☀️@米国ETF投資🇺🇸 (@haru_tachibana8) October 18, 2021

目次

- 第1章 市場ベータ

- 第2章 サイズファクター

- 第3章 バリューファクター

- 第4章 モメンタムファクター

- 第5章 収益性・クオリティのファクター

- 第6章 タームファクター

- 第7章 キャリーファクター

- 第8章 プレミアムは広く知られると減少するのか

- 第9章 さまざまなファクターからなるポートフォリオを実践する

- 結論

- 付録A トラッキングエラーリグレット――投資家の敵

- 付録B スマートベータの真実

- 付録C 配当は有効なファクターたり得ない

- 付録D 低ボラティリティファクター

- 付録E デフォルトファクター

- 付録F タイムシリーズモメンタム

- 付録G ファクターを増やすことで得られるファンドリターンの限界効用

- 付録H スポーツくじと資産評価

- 付録I サイズプレミアムを再評価する

- 付録J 実践――投資信託とETF

コメント

[…] 「タイトルがちょっとなぁ…」なんて思って読んでなかったんですが、「ファクター投資入門」を再読した流れで読んでみたら結構面白かったので感想等をメモとして残しておきたいと思います。 […]