ウォール街のモメンタムウォーカー

「ウォール街のモメンタムウォーカー」を読みました。”ランダム”ではなく”モメンタム”です。

ちなみに原題は「Dual Momentum Investing : An Innovative Strategy for Higher Returns with Lower Risk」で、有名な投資本である「ウォール街のランダムウォーカー」とは、邦題が似ているだけで何の関係もありません。

「タイトルがちょっとなぁ…」なんて思って読んでなかったんですが、「ファクター投資入門」を再読した流れで読んでみたら結構面白かったので、感想等をメモとして残しておきたいと思います。

モメンタムとは?

「ファクター投資入門」の記事でも書きましたが、バリュー・サイズ・モメンタム・クオリティなど、株式投資で有効とされる複数のファクター(収益の源泉となる要素)があります。

その複数あるファクターの中で、本書はタイトルの通り「モメンタム」をテーマにした本です。

「モメンタム」とはそもそも何かというと、パフォーマンスの良い投資は良いパフォーマンスが続き、パフォーマンスが悪い投資は悪いパフォーマンスが続くという、相場の勢いとか方向性のことです。

ちなみに、「ファクター投資入門」の中で最もリターンの大きいファクターとして「モメンタム」が挙げられていました。

※「ファクター投資入門」より引用

モメンタム投資がなぜ有効なのか?

モメンタム投資がなぜ有効なのかは様々な説明がされているのですが、現時点でははっきりはしておらず、人間の感情バイアスにより説明されることが多いです。

本書でも以下のバイアス等による説明がなされています。

- アンカリング(固執)、不十分な調整、過小反応

- 確証バイアス

- 群れ行動、フィードバックトレーディング、過剰反応

- 保守主義、代表性 ・自信過剰、責任帰属バイアス

- 情報の遅い拡散 ・ディスポジション効果

モメンタムの種類:絶対モメンタムと相対モメンタム

モメンタムにも「絶対モメンタム」や「相対モメンタム」など種類があります。

「絶対モメンタム(時系列モメンタム)」とは、ある任意の期間(過去6ヶ月や12ヶ月など)でその資産が上昇したか下落したかをみるものです。

具体的には、ある任意の期間の超過リターン(Tビルのリターンを差し引いたリターン)を求め、ゼロを上回っていれば「正の絶対モメンタム」を持ち、ゼロを下回っていれば「負の絶対モメンタム」を持つとします。

「相対モメンタム(クロスセクション・モメンタム、レラティブストレングス・モメンタム)」は、ある資産が他の資産に対して上昇したか下落したかを見るものです。

株式・債権・不動産・コモディティなどのリターンを比較し、相対的にリターンが大きいものは相対モメンタムが強く、リターンが小さいものは相対モメンタムが弱いとなります。

また、株式の中でも、米国株・非米国株や先進国株・新興国株などで相対モメンタムを測ることが可能です。

デュアルモメンタム・GEM(グローバル・エクイティ・モメンタム)

また、「絶対モメンタム」と「相対モメンタム」を組み合わせたものが「デュアルモメンタム」と著者は呼んでおり、本書の中心となる投資手法になります。

本書では、GEM(グローバル・エクイティ・モメンタム)という、米国株(S&P500)・非米国株・Tビルを用いたデュアルモメンタム手法を提案、推奨しています。

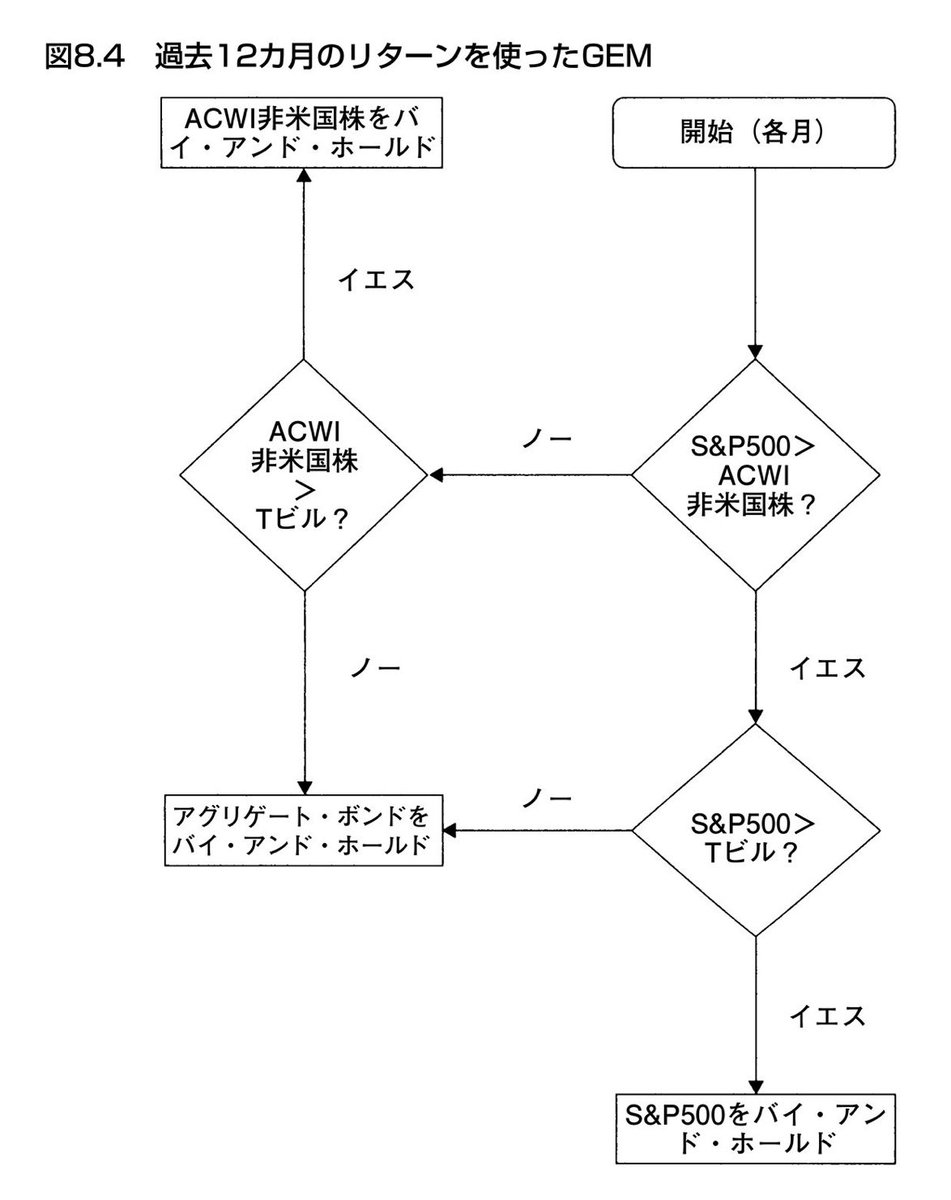

GEMの投資対象の決定は以下図の通り行います。

※「ウォール街のモメンタムウォーカー」から引用

毎月過去12ヶ月のS&P500と非米国株でパフォーマンスがいい方が選択し、さらにTビルと比較しパフォーマンスがいい方を選択するという流れです。

過去12ヶ月のデータを利用するのは、様々な研究で6~12ヶ月でモメンタムを測るのが最も効果的という結果が出ているためです。

GEMのリスク・リターン

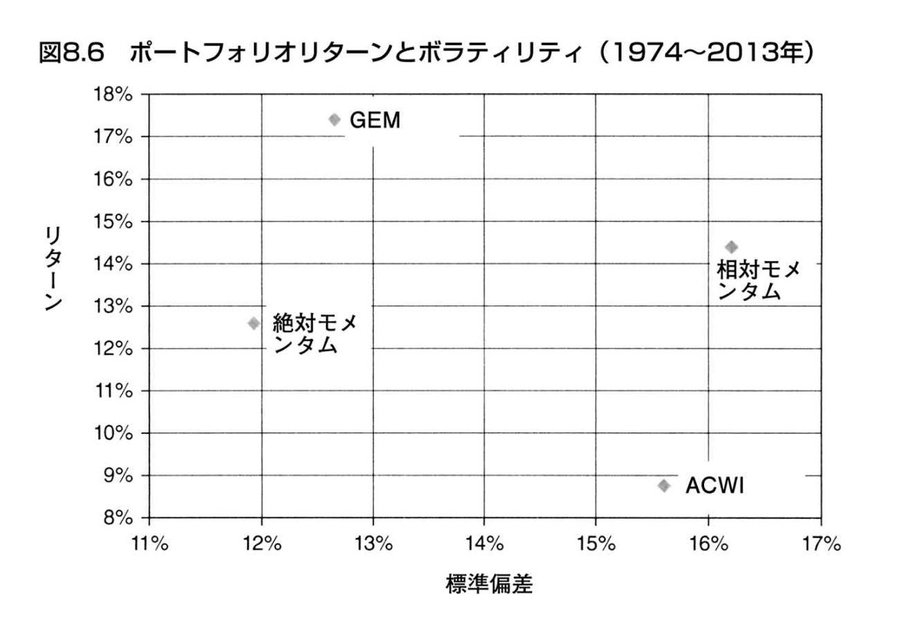

そして、GEMで投資した場合の結果が以下です。 GEMは、リスク(標準偏差)・リターン共に非常に素晴らしいことが分かります。

※「ウォール街のモメンタムウォーカー」から引用

これだけを見ると「モメンタム投資、素晴らしい!」と思った方も多いのではないかと思います。

ただ、本書でも次の通り言及されているのですが、短期間だけみると必ずしも市場をアウトパフォームするとは限りません。

GEM投資家が留意すべきことは、GEMは短期ベースでは必ずしも市場をアウトパフォームするとは限らないということである。市場が売られ過ぎのベア相場状態から急激に上昇したときには特にそうである

そして記載の通り”市場が売られ過ぎのベア相場状態から急激に上昇したときには特に”。

これは、まさにコロナショック前後の株価の値動きそのものです。

2020年のパフォーマンスを以下サイトで確認できますが、わずか+2.4%。S&P500等主要指数と比べると非常に低いリターンです。

長期的には市場をアウトパフォームする可能性が高いと言われても、短期的にここまでアンダーパフォームしてしまうと結構な意志がないと継続するのは難しいかもしれませんね(ファクター投資の難しいところです…)。

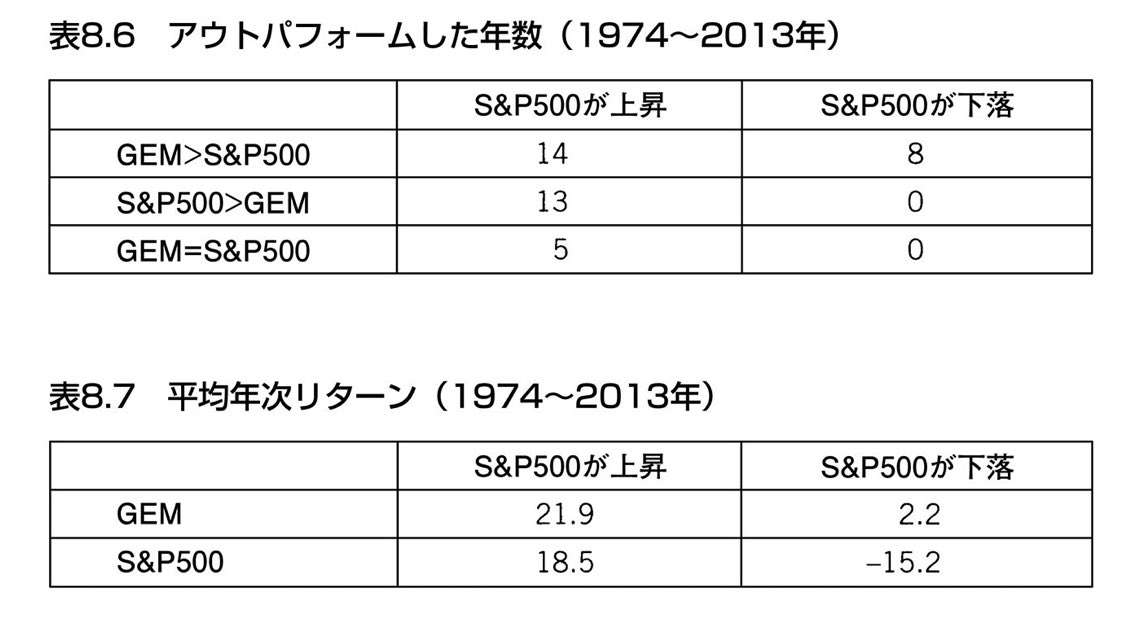

ただし、GEMが威力を大きく発揮するのはベア相場ということが分かっています。

※「ウォール街のモメンタムウォーカー」から引用

今後ベア相場は必ず来るので、長期的にはこれまでと同様市場をアウトパフォームするのではないかと思います。

モメンタム投資を実践する場合は、短期的にはアンダーパフォームすることも理解し、長期的な目線で実践する必要がありますね。

デュアルモメンタム・セクターローテーション(DMSR)

GEM以外にも、デュアルモメンタム・セクターローテーション(DMSR)という手法も提案されています。

セクターにもモメンタムがあり、上位セクターにローテーションで投資していくというものです。

こちらも長期でいいパフォーマンスをあげており、興味ある方は読んでみてください。

その他

その他、「モメンタム」についてのみではなく、インデックス投資や効率的市場・現代ポートフォリオ理論・ブラック=ショールズなどのファイナンスの歴史、個人投資家の行動やアクティブファンド・スマートベータ等についても書かれていました。

ここでは割愛しますが、人によっては有益な内容だと思いますので、興味ある方は読んでみてください。(個人的には、他の本でもよく出てくる内容だったので、モメンタム投資の結論を早く知りたかったのに中々辿り着けず、結論を早く描いてくれ…と思っちゃいましたが)

以上、「ウォール街のモメンタムウォーカー」の内容や感想でした。

ファクター投資の中でも特に「モメンタム」に興味のある方は一度は読むべき本だと思います。

「ウォール街のモメンタムウォーカー」を読みました。”ランダム”ではなく”モメンタム”。https://t.co/rco2TyJhHg

タイトルがちょっとなぁなんて思って読んでなかったんですが、「ファクター投資入門」を再読した流れで読んでみたら結構面白かったのでメモ。

— ハル☀️@米国ETF投資🇺🇸 (@haru_tachibana8) November 30, 2021

目次

- 第1部 モメンタムを理解する

- 第1章 宗教よりも理性を

- 第2章 アクティブ投資戦略が機能するわけ

- 第3章 モメンタム投資は成長株投資ではない

- 第4章 バリュー投資家がモメンタムを必要とするわけ

- 第2部 モメンタムベースの銘柄選択モデルの構築

- 第5章 モメンタム戦略構築の基礎

- 第6章 モメンタムの最大化――重要なのは経路

- 第7章 モメンタム投資家は季節性を知っておくべき

- 第8章 定量的なモメンタムは市場を打ち負かす

- 第9章 実践で機能するモメンタム戦略を作る

- 付録A モメンタムに代わる概念

- 付録B パフォーマンス統計量の説明

コメント